碳纤维行业深度解析:从“1到10”迈向“10到100”的跨越

获取报告请登录未来智库www.vzkoo.com。

1、技术/资本高壁垒行业,航空实践是检验碳纤维企业第一标准

1.1. 碳纤维百年发展史:美日欧技术从 0 到 1,长期迭代打造高壁垒

碳纤维(Carbon Fiber)是由有机纤维在高温环境下裂解碳化形成碳主链结构的无机纤维,含碳量高于 90%,具有目前其他任何材料无可比拟的高比强度和高比刚度,还具有低比重、 耐腐蚀、耐疲劳、耐高温、膨胀系数小等特性,被誉为“新材料之王”,广泛应用于国防 工业以及高性能民用领域,主要包括——航空航天、海洋工程、新能源装备、工程机械、 交通设施等,是一种国家亟需、应用前景广阔的战略性新材料。

碳纤维材料已有百年发展史,工艺流程复杂,材料研发和量产需要数十年的长期迭代,具 备强技术壁垒。碳纤维最早萌芽于 19 世纪 80 年代白炽灯的发明,经过约半个世纪的停滞, 随着 20 世纪中期基础研究的发展、化学纤维的出现,高性能碳纤维在美国问世。20 世纪 70 年代以后,碳纤维凭借其优异的特性在下游产业中迅速商业化,更多的企业尝试将碳纤 维应用于自身产品中,自此碳纤维迈入了高速发展期,逐渐应用到体育休闲、航空航天、 汽车、风电叶片等多个领域。截至 2018 年,全球碳纤维理论产能达 15.48 万吨。

1.2. 美日碳纤维”一十百千”发展史:工艺1-10,军用10-100,民航100-1000

1.2.1. 赫氏:74 年打造美利坚碳纤维标杆,航空实践是检验企业的第一标准

回顾全球第五大碳纤维公司美国赫氏(Hexcel)的成长史,公司的发展也并非一帆风顺, 也是伴随着美国军用飞机与民用飞机公司的不断发展而扩张起来的——回溯 2001-2019 年的业绩可以发现,碳纤维企业从前期大规模投入(可能伴随亏损)到批量生产,是能够 长期成长和盈利的必经之路:美国赫氏是全球领先的碳纤维材料公司,成立至今已走过了 74 年。产品覆盖碳纤维、特种增强材料、预浸料和其他碳纤维增强复合材料、蜂窝材料、 吸附材料、射频/电磁干扰/微波吸波材料、介质材料、复合结构等各类高性能轻型材料, 能够广泛用于民航、航天、国防、工业等多领域,包括民航飞机、军用飞机、火箭与卫星、 风电叶片、汽车、休闲产品和其他工业应用。

长期的航空实践是检验碳纤维企业的第一标准。赫氏公司最早成立于 1946 年,产品在 1953 年用于复合材料制造的第一架轰炸机和战斗机,1961 年因军费削减造成销售下滑,1965 年美国与越南战争推动复合材料在美国国防计划中的地位重新回升,2005 年空客推出首架 使用了复合材料的 A380,2007 年德国工厂、中国工厂投入运营,2011 年公司随着波音飞 机的交付而实现扩张。从其财务数据可以看出,公司在 2002 年才进入真正的稳定盈利期, 也同样经历过亏损,在参与洛马、波音、空客等军民机项目后才实现长期持续增长。

美国赫氏的 20 年黄金成长期与其大额资本开支有密不可分的关系:

(1)2011 年是赫氏进行无形资产研发的大年,在这一年里,虽然公司的营收规模较高(10 亿美元),但其亏损额度也较大(-4.3 亿美元的亏损),其中一个原因便是其无形资产在当 年的水平达到了 10 年内的最高点(2001-2011),我们认为 2011 年是赫氏进行大规模研 发的一年:公司从此实现了连续 5 年的营收增长(02-06 年),并且从 04 年起告别了亏损。

(2)2011-2015 年是赫氏的规模扩张期:是其进行固定资产大额投入的五年,也是收入 规模快速增长的五年。2015 年公司的固定资产规模达 14.26 亿美元,是 2010 年底(5.98 亿美元)的 2.38 倍,在此期间公司收入规模也实现了大额增长:2015 年的收入规模达 18.62 亿美元,是 2010 年(11.74 亿美元)的 1.58 倍。

大额资本投入不仅使赫氏的业务规模快速扩张,还显著提升了赫氏公司资产的盈利水平:2010-2015 年,赫氏公司的 ROA 从 9.86%上升至 15.83%,同比增长了 5.97 个百分点,ROE 从 11.74%上升至 20.11%,同比增长了 8.37 个百分点。

为什么赫氏公司选择在 2011 年进行大规模的资本投入?据公司官网,2011 年是公司开始 为波音公司的飞机交货批量提供碳纤维材料的一年,我们认为,下游飞机的需求呈现大规 模的增长,是公司的碳纤维及制品能够迎来重要资本开支机遇、实现大规模营收与净利润 贡献的最关键因素,对于碳纤维相关领域的公司而言,能为批量化航空飞机进行供货是其 营收规模能够与资本开支成正相关增长的重要原因。

1.2.2. 东丽碳纤维 30 年产业化之路:从长期亏损到波音驱动的稳定盈利

东丽株式会社(Toray)的碳纤维之路最初起步于民用,后逐渐在航空等高端领域实现应 用,下游大规模需求推动了从 10 吨到万吨需求的质变(此处引用自《关于国产碳纤维产 业化之路的思考》沈真)。1970 年 10 吨级的碳纤维量产应用于钓鱼竿、高尔夫球杆的批 量生产;1975 年东丽实现了碳纤维在波音 737 承力结构的应用,推动了东丽 1000 吨级的 量产;20 世纪 90 年代起,波音 787 机体结构质量的 50%使用碳纤维,推动了东丽 10000 吨级的量产,真正实现了东丽从长期亏损到稳定盈利的转变。

东丽碳纤维:深度参与波音复合材料研发与批产,航空材料背景深厚。从东丽几十年的发 展过程可以看出,东丽碳纤维业务的产业化之路与波音公司紧密相关,离不开波音飞机复 合材料结构的批量化发展:

从东丽碳纤维的产业化之路,我们再次印证——批量化飞机生产是企业可以大规模扩张的 核心因素。(以下引用自《关于国产碳纤维产业化之路的思考》)

20 世纪 70 年代东丽的 T300 性能不如目前的国产碳纤维,但即使如此用它制造的飞 机部件照样安全使用了几十年,而目前东丽 T300 优于目前国产同类碳纤维的原因是 通过长期的使用和生产中,不断改进性能和不断降低成本的结果。

东丽能实现碳纤维产业化,不仅是根据下游客户波音的需求开发出所需性能的碳纤维, 同时还提供性能与之匹配的(包括成本和工艺性)树脂及其预浸料,并在波音长期驻 有几百名技术人员协同波音攻关,开发出用其部件适用的工艺,实现满足适用要求的 复合材料制件的批量生产,从而通过大批量供应预浸料获得丰厚的利润。

东丽从开始碳纤维生产到实现稳定的盈利历经 30 多年,也就意味着东丽公司有足够 承受长期亏损的财力(碳纤维只是东丽集团的一小部分)和承受外界压力(包括董事 会成员)的能力。

东丽碳纤维的产业化之路(或稳定的盈利)是伴随波音民机复合材料结构(机体结构 重量的 50%)的批量生产同时实现的。

2. 全球碳纤维市场:20-25 年将迎需求翻倍,航空业为主要需求

碳纤维产品是一种对碳纤维及其制品的笼统说法,实际上从最初的原丝到最终的复合材料 产品,需要经过多个加工步骤,可以作为中间品出售给下游的主要有三种产品:碳纤维及 织物、预浸料、复合材料。其中:

碳纤维及织物:①碳纤维:可由聚丙烯腈纤维、沥青纤维、粘胶丝或酚醛纤维经碳化 制得,目前聚丙烯腈(PAN)基碳纤维为主流,占市场份额 90%以上。②碳纤维织物: 通过连续碳纤维的相互交叉、绕结等构成的片状材料,包括机织物、经编织物两种。

预浸料:是原材料和最终复合材料制品之间的一种中间产品,制造方法主要是讲连续 整齐平行的增强纤维牵引,通过与树脂基体充分浸润收卷成卷材。

2.1. 全球碳纤维及复材:需求约 200 亿美元,20-25 年望迎质量翻倍空间

2.1.1. 质量需求:未来 10 年全球碳纤维需求 4 倍空间,2030 需求量超 42 万吨

2019 年的全球碳纤维总需求量为 10.37 万吨,同比+12%,其中我国碳纤维需求数据为 3.784 万吨,占比 36.4%。2019 年,全球碳纤维经历了 60 年的努力,把碳纤维的需求第一 次做到 10 万吨以上,这是碳纤维复合材料的复杂性决定的。据《碳纤维产业释放良机-2019 全球碳纤维复合材料市场报告》(作者:林刚),当绝大部分核心技术被掌握之后,下一个 10 万吨的增长时间会急剧缩短,预计到 2025 年需求量将达 21.65 万吨,2030 年需求量 将达 42.22 万吨。

2019 年的碳纤维市场细分领域增速不一:①航空航天、体育器材、汽车、建筑补强、模 塑混配等经典分市场稳步发展;②风电、压力容器市场增长迅速,是驱动整个市场的重要 引擎;③此外,各大碳纤维公司均看好单通道飞机平台大量采用碳纤维的前景。总体来讲, 绝大部分细分市场均是基于 2018 年基础,增速为 12%左右。

航空航天(包含军工):2019 年需求量为 23.5 千吨,同比增长 12%,主要是波音 787 及空客 350 的产能增加。

风电叶片:风电市场的碳纤维需求强劲,2019 年需求量达 25.5 千吨,同比增长 16%, 主要依赖于风电巨头维斯塔斯强势驱动,其他风电厂家对需求的牵引还不明显。

体育休闲:2019 年需求量为 15 千吨,每年按照 4%~5%的增速稳定增长。

2.1.2. 价值量需求:2019 年需求量达 28.7 亿美元,航空航天为第一需求大户

据《碳纤维产业释放良机-2019 全球碳纤维复合材料市场报告》(作者林刚),2019 年全 球碳纤维的销售金额为 28.7 亿美元,相比 2018 年的 25.71 亿美元增长了 11.6%。销售金 额的增长并未与销售量的增长完全对应,主要原因是风电市场的碳纤维应用数量虽然大, 但由于单价较低,对总体金额贡献不显著。目前各个子领域对碳纤维需求价值量:

航空航天:价值量最大的领域,2019 年销售金额为 14.1 亿美元,占比为 49.1%;

风电叶片:排名第二,2019 年销售金额为 3.57 亿元,占比为 12.4%;

体育休闲/汽车:排名第三/四,19 年销售金额为 3.45/2.12 亿元,占比 12%/7.4%。

2.2. 全球碳纤维复材市场:19 年收入为 173.7 亿美元,2025 年需求量翻倍

2.2.1. 碳纤维复材质量需求:19 年需求为 15.95 万吨,25 年将达 33.31 万吨

质量需求:根据纤维在复材中质量占 65%的比例计算,《碳纤维产业释放良机——2019 全 球碳纤维复合材料市场报告》得出了未来几年全球树脂基碳纤维复合材料的需求量:2019 年全球树脂基碳纤维复合材料需求量为 15.95 万吨,到 2025 年需求量将达到 33.31 万吨。 风电叶片、航空航天、体育休闲、汽车为前四大需求量来源,分别对应 39.2/36.2/23.1/18.2 万吨的需求,占比分别为 26%/23%/14%/11%。

2.2.2. 碳纤维复材价值量需求:19 年收入 173.7 亿美元,航空航天占比 63%

价值量:2019 年全球的复材收入高达 173.7 亿美元,格局与之前保持一致:①航空航天: 依然一支独大,2019 年需求价值量为 108.5 亿美元,占比高达 63%,这其中包含了价格适 中、用量较大的商用飞机复材,也包含价格高企、用量中等的军用飞机及航天相关的复材。 ②体育休闲:2019 年价值量为 26.5 亿美元,占比约为 15%;③风电叶片:2019 年价值量 为 6.9 亿美元,尽管其消耗的碳纤维复材的吨数大于航空航天,但风电需要的是低成本碳 纤维,工艺也极尽简洁(采用拉挤工艺,成本低廉),价值量占比仅 4%(此处引用自《碳 纤维产业释放良机-2019 全球碳纤维复合材料市场报告》,作者林刚)。

全球碳纤维市场集中度较高,我国碳纤维需求将有望引领未来碳纤维产业增长。据 Mordor Intelligence,目前全球碳纤维市场集中度较高,前 8 家碳纤维供应商占据了全球 83%的供 给能力,前五大供应商包括:日本东丽(Toray)、德国 SGL 碳纤维、三菱化学(Mitsubishi)、 日本帝人(Teijin)、美国赫氏(Hexcel)。

我国碳纤维市场需求将有望迎来较高增长:①航空领域:国内飞机零部件与组装制造领域 正在快速增长,飞机零部件制造商数量超过 200 家,且相关政策正在推动国内飞机的总装 制造。据Mordor Intelligence,未来19年国内将成为全球最大的单一国家民用飞机采购方, 国产商业飞机供应量也将达到 10%。②风电领域:我国是全球最大的海上风力发电、陆上 风力发电装机国家,2019 年风电装机量达到 50GW,相比 2018 年同期增加了 39GW,这 虽然与国内的新能源补贴取消的抢装有关,但北方城市的排放标准提高也是重要的驱动力。

2.3. 未来全球航空碳纤维及复材:以民航为代表的需求将提供增长动能

航空航天应用市场是碳纤维及其复合材料领域不可忽视的重要构成。据《碳纤维产业释放 良机——2019 全球碳纤维复合材料市场报告》:

碳纤维:2019 年全球航空航天领域碳纤维需求为 2.35 万吨,对应的价值量为 14.1 亿 美元;预计到 2025 年,全球航空航天领域碳纤维需求将达到 4.6385 万吨,若价格保 持不变,则对应的价值量为 27.83 亿美元。

碳纤维复合材料:2019年全球航空航天领域树脂基碳纤维复合材料需求为3.62万吨, 对应的价值量为 108.5 亿美元;按照报告中“根据纤维在复材中质量占 65%的比例” 计算,预计 2025 年全球航空航天树脂基碳纤维复合材料需求将达 4.6385/65%=7.1362 万吨,若价格不变(300 美元/公斤)则对应的价值量为 214.08 亿美元。

未来 19 年依旧是民航飞机的持续增长年——据波音公司《2019-2038 民用航空市场展望》 报告,截至 2018 年全球民航机队飞机保有量为 25,830 架,预计到 2038 年保有量将增长 至 50,660 架,2019-2038 年期间累计交付量为 44,040 架,价值量 6.81 万亿美元。分析 2038 年全球民航机队结构:新增需求 24830 架(占交付量的 56.4%),老旧机型替代需求 为 19,210 架(占交付量的 43.6%),原有飞机仍在使用的数量为 6,620 架。

未来 19 年全球将采购数量 44,040 架,对应 6.81 万亿美元市场。如前文,全球 2019-2038 年新增民航飞机共 44,040 架,其中:(1)单通道飞机:需求量最高,约 32,420 架,预计 交付价值量为 3.78 万亿美元,单价约 1.16 亿美元。(2)宽体客机:需求量位居第二,约 8,340 架,预计交付价值量为 2.63 万亿美元,单价约 3.15 亿美元。(3)运输飞机:需求量 1,040 架,预计交付价值量为 0.3 万亿美元,单价约 2.88 亿美元。(4)支线飞机:需求量 2,240 架,预计交付价值量为 0.105 万亿美元,单价约 0.47 亿美元。

碳纤维复合材料的空间不仅在于飞机需求量的增长,还在于复合材料在整机质量的占比提 升以及伴随而来的价值量提高——长期来看,复合材料在航空飞机平台上的质量占比随着 飞机代次不断提升:

早在 1980 年,波音 737 的复合材料使用比例只有 4%-6%,且材料为玻璃纤维预浸料, 单机复材价值约为 30 万美元;

随着民航飞机不断升级换代,复合材料逐渐过渡到高强、中模碳纤维预浸料等碳纤维 主流产品,质量占飞机的比重逐渐提升至 20%以上,单机复材价值为 150-300 万美元;

最新一代民航宽体客机的复合材料以中模量碳纤维预浸料为主,占单机质量的比例可 达 50%以上,单机复材价值高达 140-480 万美元。

波音目前正在研发新一代中型飞机(NMA)和未来小型客机(FSA),采用的复合材 料除了中模量碳纤维预浸料以外,还有可能配合使用热塑塑料等下一代复合材料,且 复合材料占比有望达到 60%以上。

3. 我国碳纤维产业:10-100 量变阶段,下一目标为民航蓝海

3.1. 我国 20 年探索:工艺 1-10 迭代基本完成,打造自主碳纤维技术体系

我国碳纤维研究制造最早始于 20 世纪 60-70 年代,但在“十一五”之前,产业化关键技 术一直未能突破,基本局限在实验室,发达国家对我国碳纤维实行技术和产品双重封锁, 使我国碳纤维一直处于受制于人的状态。2003 年之后,在政府、企业、科研院所、行业 协会的共同努力下,我国碳纤维迎来了快速发展期。经过 20 年的有序发展,我国已建立 起国产聚丙烯腈基(PAN)碳纤维技术体系,主体技术方向明确,初步形成了从实验室研 制到产业化的国产碳纤维研发生产平台,形成了仿形编制、变径变厚变密度等复杂形状编 制、湿法针刺工艺,建立了国产高强碳纤维应用评价、复合材料制备与应用体系等,培育 了一批碳纤维骨干企业。 目前,我国碳纤维产业链核心公司如下:

碳纤维及织物:光威、中简、中复神鹰。

预浸料、2D/3D 编制制品、蜂窝结构等:中航高科、江苏恒神、楚江新材天鸟。

结构件:主机厂复材车间、中航复材中心、航天 703 所。

3.2. 我国碳纤维需求:19 年价值量 8.22 亿美元,25 年需求量将翻 3 倍

3.2.1. 碳纤维质量需求:19 年需求量 3.784 万吨,25 年将翻三倍达 11.86 万吨

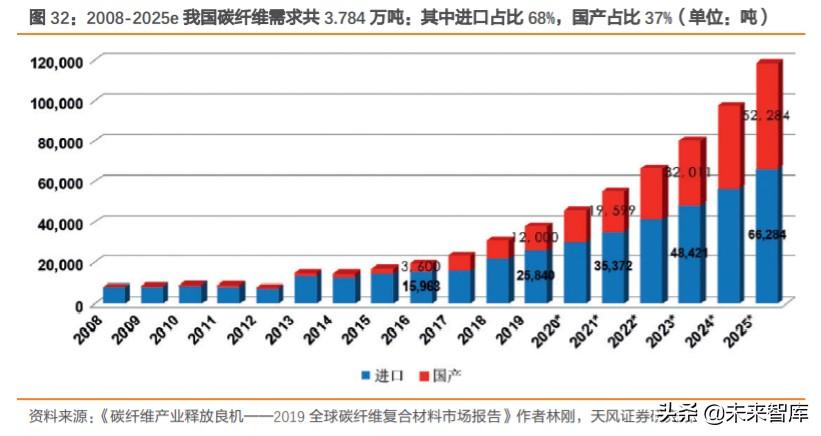

19 年我国碳纤维质量总需求为 3.784 万吨,其中国产质量为 1.2 万吨,同比+22%,国产 碳纤维上升空间较大。根据《碳纤维产业释放良机——2019 年全球碳纤维复合材料市场报 告》,2019 年中国碳纤维的总需求为 3.784 万吨,同比增长了 22%。其中:进口量为 2.584 万吨(占总需求的 68%,同比+17.5%),国产纤维供应量为 1.2 万吨(占总需求的 31.7%, 同比+33%)。2019 年中国市场的总体情况是:供不应求,无论是进口还是国产纤维(此处 援引自《碳纤维产业释放良机——2019 全球碳纤维复合材料市场报告》作者林刚)。

2019 年主要驱动为风电叶片市场增长,2025 年国产碳纤维有望超过进口。2019 年国产碳 纤维销量为 1.2 万吨,而 2018 年为 0.9 万吨,同比增长 33%,连续两年超过 30%的高速增 长,体现了国产碳纤维的较大进步,预计在 2025 年前后国产碳纤维有望超过进口。从结 构上来看,我国需求超高增长的主要驱动者是风电叶片市场:2019 年风电消耗 1.38 万吨 碳纤维,对比 2018 年的 0.8 万吨,增长率为 72.5%;2019 年用于风电的国产碳纤维大约有 1000 吨,而 2018 年是全部进口。显然,这几年跳跃式增长的风电叶片用量(2017 年 0.306 万吨,2018 年 0.8 万吨,2019 年 1.38 万吨)给国内碳纤维带来了难得的发展机遇。

我国碳纤维应用目前以体育休闲为主,航空航天、风电叶片等全球碳纤维主流应用领域仍 有较大发展空间。从我国/全球碳纤维应用对比图中,可以清晰看到我国碳纤维应用的优劣 势:1.38 万吨的风电应用绝大部分是为维斯塔斯服务的;体育休闲产品的制造一直是中国 大陆与台湾地区的强项;我们的航空航天军工产业依然弱小,对碳纤维产业规模的推动效 应较低。这些今天的劣势也可能转化为发展的较大空间。

3.2.2. 碳纤维及中间制品需求价值量:19 年为 8.22 亿美元,单价为.5/kg

2019 年我国碳纤维需求价值量共 8.22 亿美元,其中国产部分价值量约 2.1 亿美元,占比 约 25.5%;从日本进口部分价值量约 2.29 亿美元,占比约 27.8%;从中国台湾采购部分价 值量约 0.88 亿美元,占比约 10.7%,从美国进口部分价值量约 0.99 亿美元,占比约 12%(此 处援引自《碳纤维产业释放良机——2019 全球碳纤维复合材料市场报告》作者林刚)。

我国碳纤维及中间制品(预浸料+织物)的价格在 2019 年略有下降,从去年的 18 美元/ 公斤调低到 17.5 美元/公斤。从我国进口的各国金额和价格水平可以看出,日资及其韩国 工厂的价格依然是较高的,美国的价格是由于出口高性能预浸料与织物而拉高,其主流的 出口产品是卓尔泰克的大丝束,与墨西哥、匈牙利是类似的。

3.3. 我国碳纤维复合材料:19 年需求价值量 427.6 亿元,航空航天占 35%

3.3.1. 碳纤维复材需求量:19 年总量 5.8 万吨,体育复材占比最高,风电复材增长迅速

2019 年我国树脂基碳纤维复合材料的总量为 5.8215 万吨,其中体育复材依然保持着领导 地位,当年需求量为 2.15 万吨,占比 37%;风电复材增长迅速,增长率达 72.5%,占比达 36.5%,超越体育器材仅仅是时间问题(此处援引自《碳纤维产业释放良机——2019 全球 碳纤维复合材料市场报告》作者林刚)。

3.3.2. 碳纤维复材价值量:19 年 427.6 亿元,航空航天占 40.5%,单价00/kg

2019 年,全国碳纤维复合材料的产值为 427.6 亿元。其中:①体育休闲产品:碳纤维复 合材料需求价值量为 173.38 亿元,占比达 40.6%;②航空航天:碳纤维复合材料需求价值 量为 150.77 亿元(按结构件来估算),占比达 35.3%;③碳碳复材:需求价值量为 31.64 亿元,占比达 7.4%;④风电叶片:需求价值量为 29.72 亿元(根据拉挤板和织物来估算), 占比达 7.0%。

3.4. A 股碳纤维领先企业:高科/光威/中简获资本壁垒与工艺先行优势

中航高科、光威复材、中简科技均为我国碳纤维行业优质上市标的,在碳纤维领域最长具 备近 30 年的研发生产经验——中航高科、中简科技两者原为科研院所/科研项目而来,均 具备较为深厚的技术底蕴,产业化均经历了 10 年以上的时间;光威复材为独立研发生产 的民营企业,历经 30 年的研发与工艺积累,最终实现了碳纤维的批量产业化。

中航高科-旗下中航复材:航空工业 2 家复合材料院所联手重组,10 年产业化投入, 专注航空复合材料用树脂、预浸料、蜂窝等产品批量生产能力。中航复材是由中航工 业和北京市共同出资,战略整合中航工业北京航空材料研究院和北京航空制造工程研 究所复合材料专业后组建,于 2010 年 6 月注册,公司拥有先进复合材料国防科技重 点实验室、结构性碳纤维国家工程实验室。

光威复材:1992 年成立,近 30 年碳纤维研发与产业化经验,致力于高性能碳纤维及 复合材料研发生产。公司聘请国内碳纤维及复合材料领域的多位权威专家担任技术顾 问,坚持“产学研用”相结合,与国内 10 余所高校和科研院所建立了战略合作关系, 主持制定了《聚丙烯腈基(PAN)碳纤维》和《碳纤维预浸料》两项国家标准,拥有 碳纤维制备及工程化国家工程实验室,以高端装备设计制造技术为支撑,形成了从原 丝开始的全产业链布局。

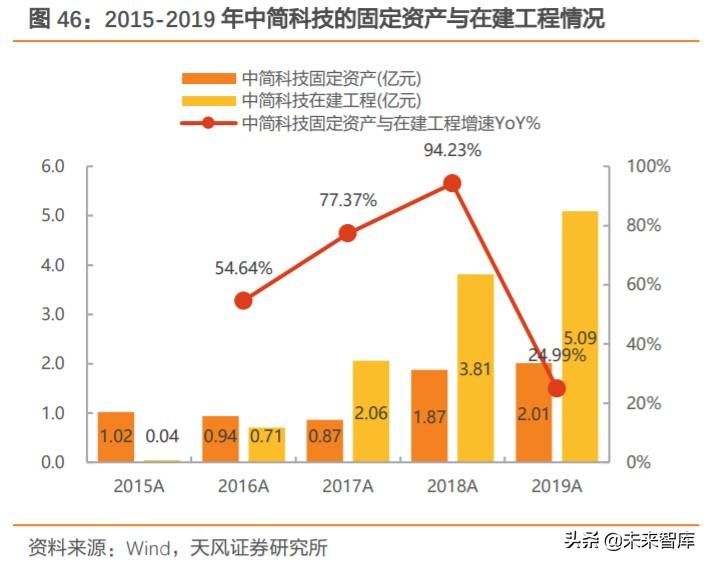

中简科技:2008 公司为承担科技部“863 聚丙烯腈基碳纤维工程化”重点项目而成 立,12 年碳纤维研发生产经验,专业从事各类高端、高性能碳纤维产品的研发/生产 /销售。公司 ZT7(高于 T700 级)碳纤维已于 2014 年进入稳定供货阶段,多个产品 型号正处于研发和产业化阶段。

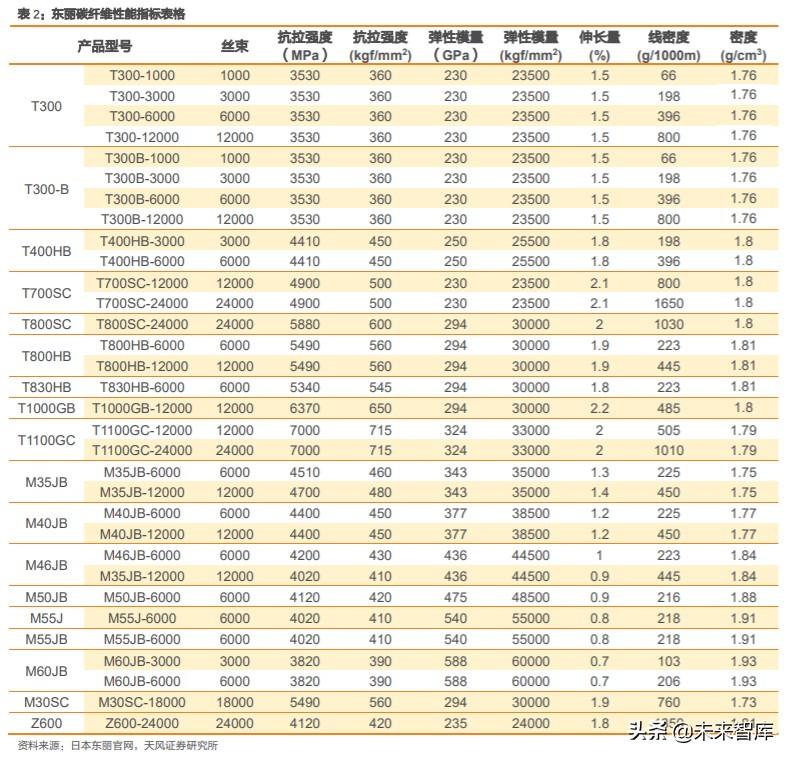

光威复材是我国在碳纤维领域较领先的民营企业,通过近 30 年的迭代,现已实现从原丝 开始的碳纤维、织物、树脂、高性能预浸材料、复合材料制品的完整产业链布局,在国防 军工、民用领域均有广泛的应用前景。目前其碳纤维性能指标已基本与东丽达同样水平:

从营收与盈利规模来看,中航高科(复合材料板块)、光威复材已进入较为稳定的成长期, 中简科技规模尚小但也开始进入前期成长阶段,2019 年三者营收分别为 20.07/17.15/2.34 亿元,但和已经进入成熟的日本东丽相比,整体还有很大的成长空间。

从资本开支规模来看,在形成稳定的军航与民航叠加需求驱动、进而形成较大规模的碳纤 维产值和盈利规模之前,我国碳纤维及复材行业仍将处于持续投入成长的阶段。此外,我 们认为我国碳纤维行业正处在由军航复合材料需求驱动的“从十到百”阶段,先进入的企 业具备更强的资本壁垒与跟随下游而获得的研发工艺优势,因此,现有复合材料企业具备 更强的资本壁垒与技术先行优势。

3.5. 军航需求加速推动 10-100 量变,高科/光威/中简获成长性与资本壁垒

以光威的碳纤维产品为例,我们可以看出我国基本完成了由 1 到 10 的工艺研发过程:目 前我国 T300、T700、T800 已研发成功,部分更高拉伸模量的产品也已问世。此外,从中 简科技、中航高科产品的应用领域也可看出,我国碳纤维产品在军用航空航天领域也已基 本实现国产化,从 10 到 100 的军用化应用阶段也已基本完成,这主要是由我国军用装备 持续迭代所带来的碳纤维第一波产业化机遇。

近 10 年来我国军费支出持续增长,2020 年预算已达 1.27 万亿,装备换装需求爬坡的大 周期或已到来。5 月 22 日两会确定 2020 年我国军费开支增长 6.6%,增长至 1.27 万亿元。 我们认为此军费增长符合预期,符合经济承压阶段的历史规律。2019 年国防白皮书《新时 代的中国国防》再次强调我国国防与军队建设的战略目标:到 2020 年基本实现机械化、 信息化建设取得重大进展;力争到 2035 年基本实现国防和军队现代化。

此外,《新时代的中国国防》同时指出,空军在国家安全和军事战略全局中具有举足轻重 的地位和作用,要构建现代化武器装备体系,加大淘汰老旧装备力度,逐步形成以高新技 术装备为骨干的武器装备体系。航空工业是国家的战略性产业,是国家综合国力的重要组 成部分,是维护国家安全的战略性产业。我国国防战略目标的持续推进,将深度带动装备 换装周期,装备升级市场空间广阔,航空产业将充分受益装备换装机遇,业务规模有望持 续稳健增长。目前,我国 J-20 已于 2019 年参加珠海航展,第四代“鹘鹰”隐身战机也于 2019 年中航沈飞公告中正式披露,我们预计,我国装备换装的大周期或将加速到来。

基于碳纤维的轻质性、优异的物理化学特性,在航空领域得到广泛应用与,且用量与使用 部位逐渐增加,单机用量有望进入 “量价齐升”阶段。目前美国的主战战机 F-22/35 碳 纤维复合材料用量达 30%;我国 J-7、J-8、J-10 等二代/三代老机型主要碳纤维用量占比不 超过 10%,但 Z-9 直升机复材用量达 25%、四代战斗机 J-20 复材用量达 27%;从 J-10 到 J-20 的装备换代使复合材料用量具备了 3.5 倍的质量占比提升空间,该数据表明我军航空装备碳纤维使用比例的提升空间很大。随着未来航空装备的持续换代,国产碳纤维需求量将会 出现飞机产量、单机复材采购金额“量价齐升”的高景气增长。

3.6. 从百到千:民航长坡赛道值得等待,碳纤维全球明星企业可期

3.6.1. 我国民机碳纤维需求每年超 1000 亿元,国产碳纤维行业具备独特魅力

国内民航飞机 2019-2038 年新增交付量为 8,090 架,预计交付价值量 1.3 万亿美元,折合 人民币约 9 万亿元,超大规模市场价值不容小觑。根据波音报告,2019-2038 年我国支线 飞机/单通道飞机/宽体客机/运输飞机的采购价值量分别为 50/6,800/5,500/650 亿美元,二 十年累计市场空间为 13,000 亿美元,按 6.95 人民币/1 美元的汇率进行估算,预计未来 19 年我国民航客机采购价值量约为 9.04 万亿元,平均每年 0.45 万亿,而 2019 年我国 GDP 总值(现价)为 99.09 万亿元,预计每年民航飞机采购价值量约占我国 GDP 的 0.46%。

我国民用航空复合材料市场需求约每年 904-1356 亿元,千亿年需求市场值得期待。我们 按照航空复合材料占质量比、占价值量比均与全球最主流飞机的碳纤维复合材料占比(20%) 进行保守估算,预计未来19年我国民航客机所需的碳纤维复合材料价值量为 1.81万亿元, 平均每年 904 亿元,预计每年民航飞机的碳纤维复合材料价值量约占我国 GDP 的 0.092%。 假设按照 30%的比例进行交乐观的估算,则碳纤维未来 19 年的需求量为 2.71 万亿元,平 均每年 1356 亿元,占 19 年 GDP 的比例为 0.137%。

3.6.2. 军民企业共同增长对标国际巨头,关注自主化碳纤维明星成长机遇

因此我们认为,碳纤维及复合材料企业是值得长期期待的产业,短期将由持续放量的军用 需求推动深厚的资本壁垒与工艺积淀,长期将由民航碳纤维每年约 1000 亿元的刚性需求 持续推动成长,国产碳纤维行业具备其独特的魅力。

……

(报告观点属于原作者,仅供参考。报告来源:天风证券)

获取报告请登录未来智库www.vzkoo.com。

立即登录请点击:「链接」

鲁公网安备37020202000759号

鲁公网安备37020202000759号