宠物经济火爆背后的电商挑战与机遇

撰文|汀一

编辑|栖木

全民“云吸宠物”之下,互联网宠物市场发生快速裂变,宠物产业链条正在筑基。

宠物经济又叫“它”经济,是围绕宠物产生的一系列生产、销售和服务的商业活动。根据艾媒咨询数据显示,中国宠物市场规模在2019年达到2212亿元,预计2020年将达到2953亿元。2015-2019五年内市场规模翻了2倍,年复合增长率为20%。其中,从各宠物赛道来看,宠物电商受资本关注度明显提高,2019年全年获得约1.45亿元融资。

自2012年国内宠物电商赛道诞生以来,诸如波奇宠物、一犬一话、超能小黑、e宠商城等宠物电商企业如雨后春笋般不断涌现。然而,和国外已经形成自有体系的宠物产业相比,国内宠物行业发展相对缓慢,融资轮次普遍前倾,用户接受度和市场接纳度仍未饱和,尚未形成自己的经营壁垒。

在大洋彼岸,成立于2011年的Chewy,是2020年一只炙手可热的成长型股票,在半年左右的时间里,其股价涨幅逾三倍,市值约400亿美元。Chewy是目前美国最大的宠物类垂直电商,它的业务包括宠物售卖、宠物食品和医用药品售卖等,基本上覆盖了宠物日常所需要的全品类商品。

和Chewy高速成长相对应的,是整个宠物经济规模的急剧扩张。根据美国宠物用品协会APPA数据,美国宠物市场规模已经达到了1000亿美元左右,是世界范围内规模最大、最发达的宠物经济体。华尔街分析机构Needham声称,全美拥有宠物的家庭达到了65%,这相当于全美有8490万户家庭都拥有宠物,宠物经济已然成为了一个不可被忽略的代名词。

作为宠物电商赛道里鲜有的上市公司,Chewy毫无疑问是众多玩家的对标标的。为此,本篇文章将以Chewy为切入点,着重分析:

1、复盘Chewy:它的商业模式是什么?

2、股价高企,Chery仍未实现正向盈利,背后原因是什么?

3、Chewy模式能否在中国市场实现软着陆?

01从用户思维切错位竞争

2011年,Ryan Cohen和Michael Day在佛罗里达州成立了一家宠物电商公司——Chewy。和国内所不同的是,Chewy在成立之初,美国线下宠物服务业态已经相对比较成熟,诸如PetSmart和Petco等线下宠物用品零售巨头均已出现,凭借市场东风,Chewy在第一个财年营收就达到了2600万美元。

在刚开始,Chewy采用的策略是重运营打法。尤西•谢菲曾在《大物流时代》一书中写到,“客户对产品供应的及时性要求越来越高,但对产品的忠诚度却越来越低。”Chewy重运营策略的首要前提就是通过打造产品供应的敏捷度来提升客户忠诚度。和亚马逊的物流模式如出一辙,Chewy非常注重物流网络的建设。自2014年起,Chewy便开始不断地拓充自己的物流运输系统。

2014年,Chewy东海岸物流中心建立;

2016年,Chewy中央物流中心建立;

2017年,Chewy南部物流中心建立。

这些分散在各个线下网点所构成的物流体系网,使得Chewy在商品配送服务上可以实现快速响应。根据公开数据显示,2020年,Chewy实现了美国境内 80% 的订单可以次日达、100%的订单可以实现二日达,只要订单金额超过49美元就可以进行免费配送。

从某种程度上来说,Chewy规模化的自建仓储物流网络在提高Chewy物流服务的运转效率的同时,也降低了履约成本。

即便Chewy建立了相对完备的自有物流网络,用物流的快速响应来换取用户口碑,但由于品类客户群的限制,Chewy依旧需要面对随时可能下跌的客户复购率。于此之下,Chewy开辟了订阅制服务Autoship来缓解这个问题,这项服务有点类似于奈飞的序列化交付,只需要一次下单,Autoship就可以为用户提供长期的自动续订和送货服务。

得益于Autoship模式,Chewy的用户复购率得到明显提升,订阅制服务也成为Chewy在日后业务发展拓展的重要引擎,用户粘性和大量长尾用户因此被激活。

另一方面,和传统的娱乐经济不同,Chewy更注重用户在购买商品时候的情感导向和购买体验。在宠物拟人化的趋势下,利用情感导向来扩大自己的粉丝生态。比如,Chewy网站全天24小时都采用的是人工客服而非聊天机器人,通过自建信息系统收录,实时跟踪宠物的姓名及特征,并且在节日和其生日时间节点为宠物主寄送手写卡片。

在重运营模式的导向下,Chewy不断找准时机推出自主品牌。

2016年底,Chewy推出了第一个耐用品品牌Frisco,主要生产宠物用品类型的商品,如尿垫,猫砂和宠物玩具等。

2017年,Chewy推出了AmericanJourney和Tylee’s两个消耗品品牌,用于生产销售宠物食品。

Chewy并没有采取多数创业企业独立自主的发展路径,而是选择搭载一趟快列车。2017年4月,PetSmart以33.5亿美元的筹码完成了对Chewy的收购,据当时的知情人透露,这一价格高于沃尔玛收购Jet的33亿美元,创下了互联网历史上的最高收购记录。

经历了被兼并的Chewy,发展并没有因此停滞,反而得到了新补给。一方面,Chewy的自有品牌得以在PetSmart线下零售店进行销售,其自有品牌的影响力得以进一步提升;另一方面,在PetSmart对Chewy的决策团队换血后(Chewy首席执行官在2018年3月换为了电商专家萨米特),Chewy的服务品类得到进一步扩充,比如,Chewy在2018 年 8 月上线了药品服务“Chewy Pharmacy”。

2019年6月14日,Chewy在美国纽交所正式上市,首日股价即上涨了59%。

自此,Chewy的战略布局基本完成筑基,即用订阅制服务和快速客户响应机制提高客户黏性,同时通过适时推出自主品牌,辅之以品类扩充增加服务SKU,以此来构建行业壁垒。

02为什么Chewy迟迟没有实现正向盈利?

上市后的Chewy,股价持续走高,但仍未实现正向盈利,这也是大众所关心的主要问题。

和美国传统宠物用品零售商相比,Chewy所提供的品类更为齐全、物流网络更为高效、客户服务更为细微,极致的背后往往意味着高成本。

首先,Chewy的重运营模式导致其员工数量不断增加,员工工资占比结构上涨。Chewy的业务重心在于拉新,大量的广告投放造成营销成本上升,但网站和应用程序相关的研发投入因此减少,Chewy在技术支持上的支出始终保持在一个高水平。

Chewy获取顾客复购率的主要方式是通过autoship订阅服务,autoship的首单折扣力度较大,导致了顾客获取成本的增加,尽管这种无需要用户过问就可自行购买的模式让Chewy增加了客户规模,但也正因为这种模式,大部分消费者难以被二次激活。在用户完成了首次的订阅购买之后,很难在其订阅周期内完成第二次购买决策。

这意味着,Chewy最新的营销策略和营销产品难以被送达到客户端,自主品牌渗透率降低,营收增长因此受限。举个简单的例子,Chewy自有品牌的销量仅仅占据总销量的5.3%,大多数的宠物主依旧只是将Chewy当做一个宠物类的电商平台。

从长远角度来分析,如果Chewy获客成本始终保持在一个高水平,又不能充分挖掘其现存客户价值(ARPU)的话,那么Chewy的亏损情形可能会长期存在。这一点,从2020年10月,PetSmart与Chewy拆分就可以窥得一二(即便Chewy的用户规模实现了大幅度上涨,但从PetSmart的角度来看,Chewy的长期持续亏损依旧给其带来了相当程度的财报压力,在收购Chewy之后,PetSmart的债券价值一度跌破了50%)。

另一方面,在Chewy的品牌力尚未形成规模效益前,来自于传统零售商和电商的竞争让Chewy的市场份额被进一步侵占。

2018年4月,美国食品巨头通用磨坊宣布收购了宠物有机食品公司Blue Buffalo,实现了宠物食品专卖与大众食品的融合。2018年5月,电商巨头亚马逊也推出了自己的宠物用品品牌,持续扩大其在宠物行业的布局。从某种程度上来说,这些新进入市场的商业巨头在一定程度上蚕食了Chewy的市场份额,增加了Chewy的获客难度。

总得来说,宠物市场的整体需求量相对比较稳定且弹性小。根据公开资料,2008年-2010年,在美国总体消费支出下降的情况下,宠物的消费支出逆势增长了12%,新眸认为,随着宠物渗透率逐年递增,传统电商巨头和零售商必然会进一步加码该领域,Chewy也很有可能会面临红海竞争,为了保持竞争力Chewy被迫降低自己的产品价格情形亦有可能出现。

实际上,宠物电商赛道作为一个新兴赛道,仍旧处于深耕期,尚未进入红利期,宠物电商赛道的玩家们也大都未实现正向盈利。一个明显的感知是,如果Chewy想要保持在赛道上的龙头地位,源源不断的资金供应依然不可或缺。

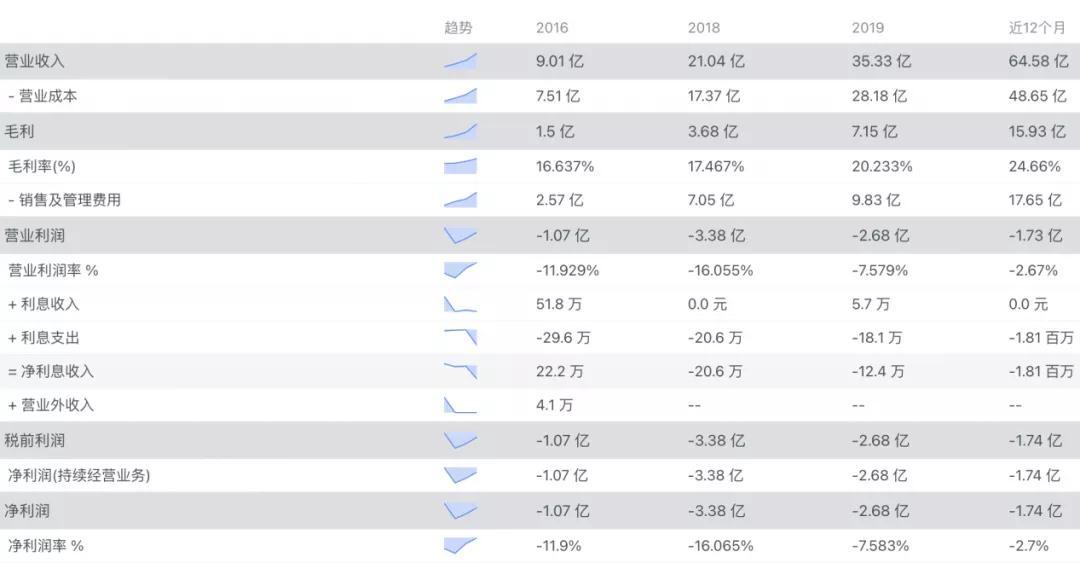

好在,就Chewy的财报上来看,从2016年到2020年,Chewy的亏损率已经从11.9%下降到了2.7%,基本实现了对亏损的正向收窄。想要实现真正意义上的盈利,那么在接下来的时间里,Chewy将不得不在保持服务竞争力的同时,开源节流或者做大市场形成更大的规模效益,这也是整个宠物电商赛道玩家们共同面临的问题。

图:chewy近三年财报详情

03中国会出现下一个Chewy吗?

中国会出现下一个Chewy吗?在回答这个问题之前,我们需要对比下中美宠物电商的发展业态。

根据中国宠物白皮书,近年来,我国宠物拥有率不断上升,我国宠物市场规模在近几年内都保持着两位数的增长趋势,在养宠物的人群中,占比结构较重的是30岁以下的年轻人。但相对于美国,国内宠物市场起步较晚,宠物产业链体系尚未完备,目前尚未出现类似于PetSmart的大型宠物用品零售商店,国内的宠物商店依旧以夫妻店为主,多集中在宠物主较多的社区附近,这对于线上的宠物电商并不友好。

即便如此,部分资本的推波助澜仍然让宠物电商赛道热度高涨。

2019年2月27日,宠物鲜粮电商“超能小黑”获得了2000万人民币的A轮融资。

2019年7月31日,宠物用品订阅服务商“萌宠小白盒”获得了1000万人民币的天使轮融资。

2019年3月30日,一站式宠物综合服务平台“波奇宠物”IPO上市。

然而,作为中国唯一一家上市的宠物电商,波奇宠物在上市当天就宣告跌破发行价,在之后的走势中也呈现上下波动状态,并不企稳。根据波奇宠物招股书,其自营的波奇商城的产品净收入占比为31.3%,而第三方平台的营收则在波奇宠物的整体营收中占据了70.9%。由此可见,波奇宠物过于依赖外部平台,波奇宠物的定位不像是一体化宠物电商平台,反而更像是一个淘宝宠物专卖店。

从某种程度上来说,国内的宠物消费人群,绝大多数仍偏向于淘宝、京东等综合性电商平台,而非垂直细分类的宠物电商平台。相比于垂直细分类的电商平台,对于品牌商家而言,综合类的电商平台有着更为丰富的资源、更低的入驻门槛以及更加优惠的价格,这对于消费者来说,意味着更为丰富的市场选择权和充实的用户体验。

举个简单的例子,根据公开数据显示,在拥有宠物业务的电商平台中,淘宝占据了60%的市场份额,位居第二的京东占据了3.7%的市场份额,而波奇宠物作为中国垂直宠物电商的龙头,市占率仅仅为1.9%。

另一方面,在获取顾客终身价值这个角度来分析,Chewy有着其独家的autoship订阅模式,但国内普遍没有序列化交付的意识,订阅制很难在中国境内真正落地(从国内SaaS企业落地进程便可一窥一二),当下的国内宠物电商赛道的玩家普遍做法依然是通过自建品牌来获取消费者青睐。

显然,相比于Chewy,国内宠物赛道玩家尚未找到合适的商业打法。但可以确定的是,对于这种以情感为导向消费的“它”经济来说,能否获得顾客忠诚度至关重要,在重运营的思维导向下,国内玩家亦有可能走出一条不一样的路径。

鲁公网安备37020202000759号

鲁公网安备37020202000759号